Straddle: Een optiestrategie

Als een belegger verwacht dat de koers van een onderliggende waarde gaat bewegen, maar er niet zeker van is of de desbetreffende koers omhoog of naar beneden gaat, dan kan er gekozen worden voor een zogenoemde straddle. Dit is een combinatie-optiestrategie waarbij je long of short kunt gaan. In deze blog vertellen we je wat deze strategie inhoudt en wat de risico’s ervan zijn.

Wat is een straddle eigenlijk?

Bij de populaire straddle optiestrategie koop of verkoop je op hetzelfde moment een calloptie en een putoptie, die allebei dezelfde afloopdatum en uitoefenprijs hebben. Goed bekeken neemt de optiebelegger op die manier een afwachtende houding aan. Hij verwacht weliswaar dat de koers van de onderliggende waarde in beweging komt, maar weet nog niet of die koers gaat dalen of stijgen. Bij deze strategie kan de optiebelegger zowel long gaan (ofwel te kopen) of short gaan (ofwel te verkopen).

Nieuw met het concept opties? Lees dan eerst ons artikel over beleggen in opties!

Beleggen in opties bij Freedom24

Bij Freedom24 beleg je in een groot assortiment met duizenden opties tegen een zeer scherp tarief. Open een account en begin met het handelen in opties!

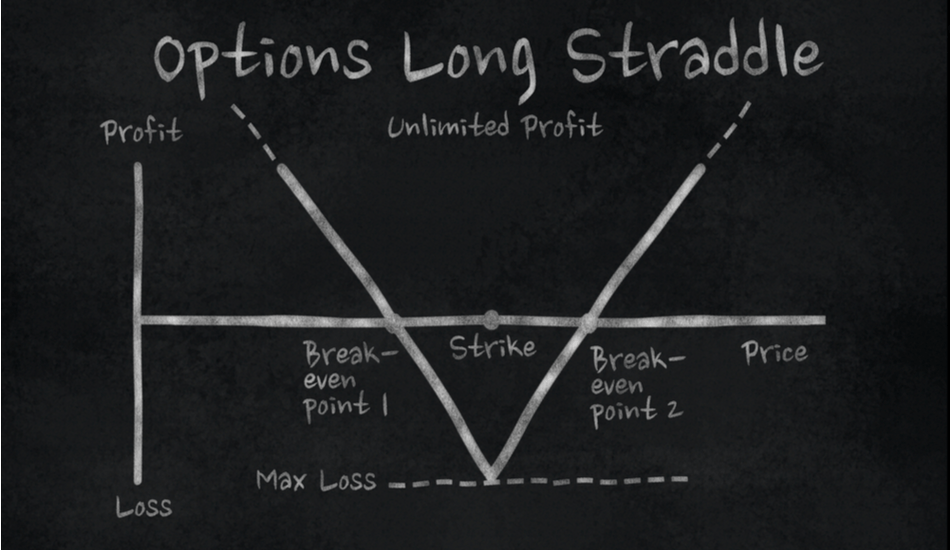

Long straddle

In het geval van een long straddle koopt de belegger op hetzelfde moment het gelijke aantal call- en putopties. Deze hebben allemaal dezelfde uitoefenprijs, afloopdatum en onderliggende waarde. Wanneer een belegger een straddle koopt, dan rekent hij erop dat er flink wat beweging in de onderliggende waarde voor zal doen. Hij weet alleen niet of hij op een stijgende of dalende koersontwikkeling moet rekenen. De mate van winst die met deze strategie behaald kan worden schuilt in de grootte van de koersstijging of koersdaling van de onderliggende waarde. Om winst te kunnen maken moet die stijging of daling groter zijn dan de optiepremie die betaald is. In theorie is de winst die je op deze manier kunt behalen ongelimiteerd, op voorwaarde dat de koers stijgt. Bij een koersdaling is er een grens aan de te behalen winst. Die ligt vanzelfsprekend op het punt dat de onderliggende waarde nul is. Het maximale risico dat de belegger op deze manier loopt is het verliezen van de betaalde premie plus de transactiekosten.

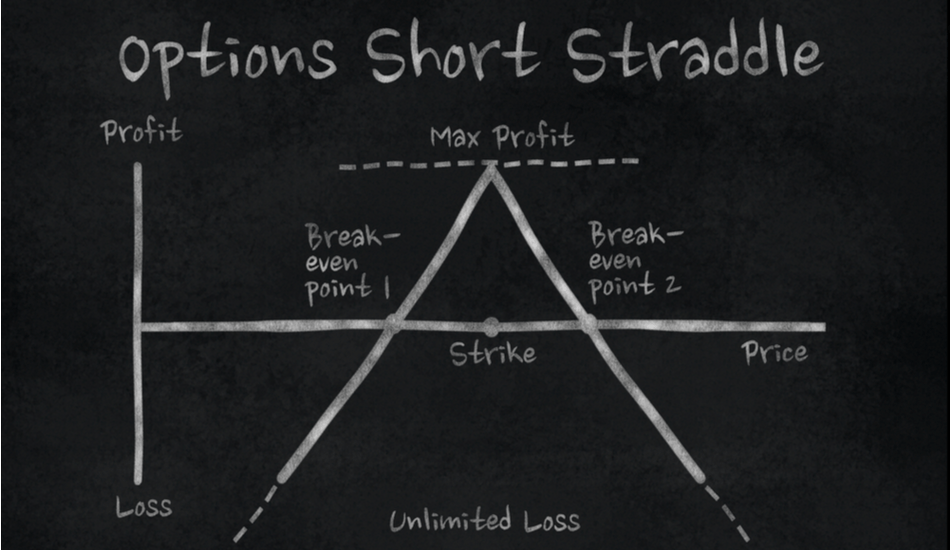

Short straddle

In het geval van een short straddle verkoopt de belegger op hetzelfde moment het gelijke aantal call- en putopties. Ook in dit geval hebben ze allemaal dezelfde uitoefenprijs, afloopdatum en onderliggende waarde. Wanneer een belegger besluit om een straddle te verkopen, dan verwacht hij dat de onderliggende waarde ervan binnen bepaalde grenzen zal blijven. De uitoefenprijs van de verkochte call- en putopties bepaalt die grenzen. Voor de verkoper heeft deze straddle als voordeel dat zowel bij de call- als de putoptie de tijdswaarde ervan afneemt naarmate de expiratiedatum van de opties dichterbij komt. De belegger kan in dat geval de opties goedkoper terugkopen als dat gewenst is. Deze handeling zorgt er dan ook meteen voor dat de straddle wordt afgesloten. Er zijn limieten aan de winst die je met een short straddle kunt maken. Deze is beperkt tot de ontvangen premie. Het verlies dat je bij deze vorm van beleggen kunt maken is echter in theorie ongelimiteerd. Vanwege dit gevaar is deze strategie alleen aan te raden als je een ervaren optiebelegger bent.

Wanneer kun je het beste een long straddle gebruiken?

Laten we deze vraag aan de hand van een voorbeeld beantwoorden. We gaan er hierbij vanuit dat de koers van aandeel ABC binnenkort behoorlijk gaat stijgen of dalen en dat de huidige koers €100 is. In dat geval kun je zowel een calloptie als een putoptie kopen die een uitoefenprijs van €100 heeft. Hou er wel rekening mee dat je in de meeste gevallen minimaal 100 opties tegelijkertijd moet kopen. Als je in dat geval er verder vanuit gaat, dat elke call- en putoptie €2,00 kost, dan kost deze strategie je minstens €400 (100*2*€2,00) aan optiepremies. Om winst te kunnen maken met deze long straddle moet de koers van het aandeel ten opzichte van de huidige koers van €100 tenminste met 4% stijgen of dalen (0,04*100=4). Met andere woorden, als de koers van het aandeel op de expiratiedag hoger is dan €104 of lager is dan €96 maak je winst.

Blijft de koers tussen de €96 en €104 schommelen, dan levert dat een verlies op. Hoe hoog dat verlies is hangt onder meer af van de resterende tijdswaarde van de opties. De prijs van een optie wordt lager naarmate de tijd vordert. Deze zogenoemde theta heeft vervolgens ook een negatief effect op de waarde van de long straddle. Op de expiratiedag van de opties zijn ze €0 waard Met het oog op het bovengenoemde voorbeeld levert dat dan een maximaal verlies van €400 op.

Wanneer kun je het beste een short straddle gebruiken?

Verwacht je dat de koers van aandeel ABC de komende tijd amper wijzigt, dan kun je winst proberen te maken door een short straddle op te zetten. In dat geval verkoop je zowel een call- als een putoptie met een uitoefenprijs van bijvoorbeeld €100. Uiteraard hebben beide dezelfde afloopdatum. Je gaat met deze constructie de verplichting aan om 100 aandelen ABC tegen een koers van €100 af te nemen en ook 100 aandelen tegen deze zelfde prijs te leveren. De optiepremies die je hiervoor ontvangt kunnen je winst zijn als de koers inderdaad tussen de €96 en €104 blijft. Is de koers van het aandeel op de expiratiedatum echter hoger of lager dan deze grenswaarden, dan maak je verlies. In theorie kan dit verlies oneindig zijn. Je kunt je tegen dit verlies indekken door daadwerkelijk de desbetreffende aandelen te bezitten.

Voordelen

De belegger maakt kans op een ongelimiteerde winst als er gebruik wordt gemaakt van een long straddle strategie. Het risico blijft daarbij beperkt tot de optiepremies die zijn betaald. Bij deze strategie profiteert de belegger bij zowel een sterk stijgende als een sterk dalende koers. Het voordeel van een short straddle is dat je zelf niet hoeft te investeren. Je ontvangt in dat geval je inkomsten rechtstreeks vanuit de optiepremies. De hoogste premies bevinden zich bij opties die zich het dichtst bij de huidige aandelenkoers bevinden. Bij short straddle werkt ook de tijd in je voordeel. De tijdswaarde van de call- en putopties wordt steeds minder naarmate de expiratiedatum dichterbij komt.

Beleggen in opties bij Freedom24

Bij Freedom24 beleg je in een groot assortiment met duizenden opties tegen een zeer scherp tarief. Open een account en begin met het handelen in opties!

Nadelen

Om winst te kunnen maken met een long straddle strategie moeten er grote koersbewegingen optreden. Vanwege de teruglopende tijdswaarde worden de opties ook nog eens geleidelijk minder waard. Bij deze strategie moet je ook rekenen op een flinke investering, omdat je twee optieseries moet kopen om er gebruik van te kunnen maken. Bij een short straddle is sprake van een ongunstige verhouding tussen risico en rendement. De maximaal te behalen winst bestaat uit de optiepremies die je ontvangt, terwijl aan het verlies in theorie geen limiet verbonden is.

Risico’s van een straddle strategie

Bij een long straddle zijn de risico’s beperkt. Je kunt nooit meer verlies maken dan de betaalde optiepremie en de transactiekosten. Hoeveel je maximale verlies bij een short straddle kan zijn is bij het aangaan van deze constructie niet bekend. In de regel maken alleen ervaren optiehandelaren gebruik van short straddles. Daarbij spelen ze dan met name in op een tamelijk stabiel koersverloop van het aandeel over een kortlopende periode.