Strangle: Een optiestrategie

Wel eens van een strangle gehoord? Met behulp van een strangle kan een belegger in opties inspelen op zowel de hoge als de lage volatiliteit van de onderliggende waarde. We leggen je hier uit hoe een strangle precies werkt en of er risico’s aan kleven.

Strangle, wat is het eigenlijk?

Voor de duidelijkheid; de strangle is een optiestrategie. Het stelt de belegger in staat om te profiteren van een forse beweging van de onderliggende waarde of van een vlak koersverloop. Kies je voor long strangle, dan kan dit winst opleveren bij een duidelijke koersstijging- of koersdaling. Een short strangle brengt je winst als de koets van de onderliggende waarde amper beweegt. Bij de strategie maak je gebruik van zowel call en put opties.

Naast de strangle strategie, is er ook de straddle optiestrategie. Lees hier meer over in onze blog over de straddle.

Beleggen in opties bij Freedom24

Bij Freedom24 beleg je in een groot assortiment met duizenden opties tegen een zeer scherp tarief. Open een account en begin met het handelen in opties!

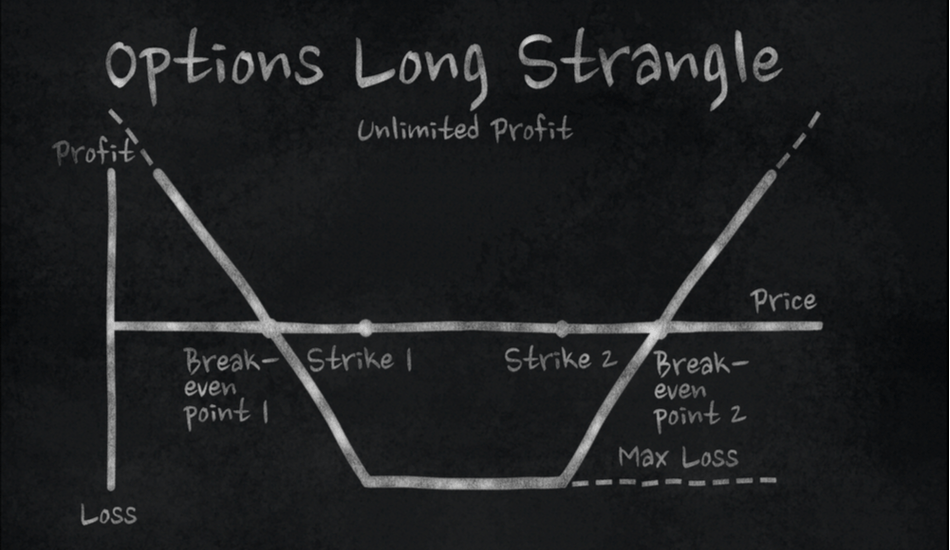

Long Strangle

Bij een long strangle koop je als belegger op hetzelfde moment een out-of-the-money calloptie en een out-of-the-money putoptie. De onderliggende waarde en expiratiedatum zijn hetzelfde; wel is sprake van verschillende uitoefenprijzen. Nu is de uitoefenprijs hoger dan de actuele koers van de onderliggende waarde. Aan de andere kant is de uitoefenprijs van de put juist lager dan de geldende beurskoers.

Kies je voor deze optiestrategie, dan is het winstpotentieel groot als de koers van de onderliggende waarde een duidelijke beweging omhoog of juist omlaag maakt. Met een call heb je profijt van de sterke stijging van de koers. Bij de put optie wordt de waarde verhoogd als sprake is van een flinke koersdaling. Het maximale verlies blijft bij deze strategie beperkt en zijn de betaalde optiepremies en transactiekosten die eventueel gemaakt zijn. Je kunt een strangle wel enigszins vergelijken met de eveneens bekende straddle optiestrategie. Nu gebruik je echter callopties en putopties met uiteenlopende uitoefenprijzen. Kies je voor straddle, dan zijn de uitoefenprijzen juist steeds gelijk.

Wanneer gebruikt je een long strangle?

Doorgaans kiezen beleggers voor een long strangle als de verwachting is dat er een grote koersbeweging zal zijn, maar je niet weet of er sprake zal zijn van een stijgende of een dalende koers. Bij een long strangle worden opties doorgaans verhandeld met 100 as contractgrootte. Een voorbeeld. Je denkt dat de volatiliteit van een bepaald aandeel behoorlijk toe zal nemen. Je hebt echter geen idee of de koers zal dalen of juist gaat stijgen. In ons voorbeeld is sprake van een beurskoers van 100 euro. Je schaft de call aan met een uitoefenprijs van 105 euro en schaft de put aan met een uitoefenprijs van 95 euro. Bij een gekochte call heb je het recht om het aandeel voor een bedrag van 105 euro te kopen. Aan de andere kant heb je met put het recht het aandeel te verkopen voor 95 euro. Je hebt voor de call 1,50 euro betaald, voor de put heb je 1,30 euro betaald. Daarmee komen de totale kosten uit op 280 euro; zijnde 2,80 euro en de multiplier van 100.

Twee break-even punten op de expiratiedatum

Met deze strategie zijn twee break-even punten te berekenen op de expiratiedatum. Er is sprake van een winstgevende calloptie als sprake is van een koers van 107,80 euro; dit is de uitoefenprijs van 105 euro en de betaalde premie van 2,80 euro. Kijken we naar de putoptie, dan is sprake van een break-even punt van 92,20 euro. Dit is de uitoefenprijs van 95 euro minus de premie van 2,80 euro. Dat wil zeggen dat de strategie winstgevend is als de koers buiten de bandbreedte van 92,20 euro en 107,80 euro eindigt. Blijft de koers binnen de genoemde bandbreedte, dan is sprake van een verlies van 280 euro.

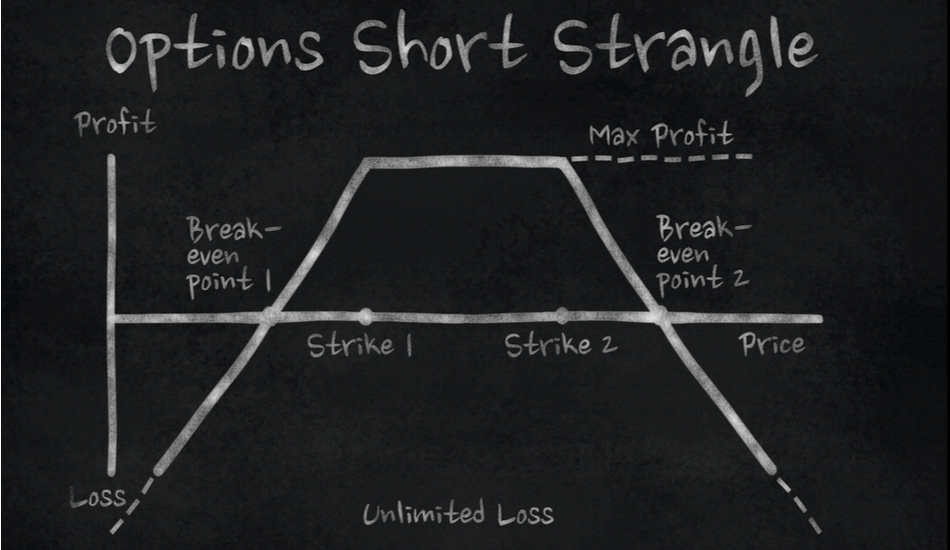

Short Strangle

Kies je voor een short strangle, dan verkoop je als belegger tegelijk een out-of-the-money calloptie en een out-of-the-money putoptie. Ze hebben dezelfde onderliggende waarde en expiratiedatum maar hebben wel uiteenlopende uitoefenprijzen. Je maakt winst met short strangle als de onderliggende waarde niet of amper beweegt. Er is sprake van maximale winst uit de ontvangen optiepremies. Let wel op; het eventuele verlies is theoretisch gezien onbeperkt. De koers van de onderliggende waarde kan immers blijven stijgen. De kans op verlies is eveneens aanwezig als de koers tot nul daalt. Vanwege de risico’s is short strangle veel minder populair dan de tegenhanger, de long strangle.

Wanneer gebruik je een short strangle?

Je kiest voor een short strangle als jij als belegger weinig beweging verwacht in de onderliggende waarde. Voorbeeld? Je denkt dat een aandeel de komende tijd nauwelijks van de plaats zal komen. Je verkoopt dit aandeel met een uitoefenprijs van 105 euro en je ontvangt een premie van 1,50 euro. Op hetzelfde moment verkoop je het aandeel met een uitoefenprijs van 95 euro voor 1,30 euro. Dat betekent dat je in totaal dus 280 euro ( dit is €2,80 keer 100 ontvangen premies) aan optiepremie krijgt. Vervolgens heb je de plicht om de stukken te leveren tegen 105 euro (call) of te kopen tegen 95 euro (put). Ook nu kun je dus twee break-even punten berekenen op dezelfde manier als bij een long strangle van toepassing is.

Koers door het dak

Met het aandeel maak je winst als de koers op de expiratiedatum binnen de bandbreedte van 92,20 euro en 107,80 euro ligt. Op dat moment expireren beide opties namelijk zonder waarde en ontvang je dus de ontvangen premies. De premie van 280 euro is dan de maximale winst die je kunt maken. Vergeet niet dat je door deze strategie te gebruiken ook flink kunt verliezen. Gaat het aandeel bijvoorbeeld failliet, dan zul je de stukken moeten kopen voor 950 euro (lees: 95*100). Ook aan de premie heb je dan weinig. Je lijdt immers een verlies van 950-280=670 euro. De koers kan natuurlijk ook door het dak gaan. Er kan dan bijvoorbeeld door een overname voor 150 euro per aandeel een grote verliespost ontstaan. Je hebt dan immers de plicht om te leveren tegen 105 euro. Je loopt dan dus 45 euro mis, minus de ontvangen premie van 2,80 euro. In plaats van 1500 euro, ontvang je nu dus 1050 euro + 280 euro en dat maakt samen een bedrag van 1330 euro.

Voordelen strangle strategie

Het voordeel van een long strangle strategie is dat je kunt profiteren van zowel een koersstijging als van een koersdaling. In principe kan sprake zijn van een ongelimiteerde winst en dat allemaal tegen een relatief kleine investering. Omdat beide opties in de long strangle zogenaamd out-of-the-money zijn, zijn de kosten in de meeste gevallen lager dan als je kiest voor een straddle. Dat houdt meteen ook in dat het risico dat je loopt lager is dan bij een straddle.

Voordeel van een short strangle is dat jij als belegger oom winst kunt maken als de koers van een onderliggende waarde gewoon vlak blijft. Kijken we naar een vergelijkbare shirt straddle, dan liggen de break-even punten toch wel veel verder uit elkaar. Dat maakt de winstkansen dus meteen ook groter.

Beleggen in opties bij Freedom24

Bij Freedom24 beleg je in een groot assortiment met duizenden opties tegen een zeer scherp tarief. Open een account en begin met het handelen in opties!

Nadelen strangle

Natuurlijk zijn er ook nadelen te benoemen. Wil je winst maken met een long strangle, dan moet de koers van de onderliggende waarde flink in beweging komen. Die moet dus omhoog of omlaag gaan. Bij een straddle is juist een kleinere koersbeweging noodzakelijk om winst te kunnen maken, wel afhankelijk van de premies die je betaalt. Bij een long strangle werkt de tijd wel in jouw nadeel. Als de expiratiedatum in zicht komt, dan zal de tijdswaarde in de optiepremie namelijk afnemen.

Nadeel van een short strangle afgezet tegen een short straddle is dat de premie die je krijgt en het maximale winstpotentieel beduidend lager zijn.

Risico’s bij strangle

Kies je voor long strangle, dan is sprake van beperkte risico’s. Het maximale verlies ligt gelijk aan de betaalde optiepremies en eventuele gemaakte transactiekosten. Aan de andere kant is het verlies van de short strangle theoretisch oneindig, als de onderliggende waarde stijgt. Om die reden is deze strategie ook vooral geschikt voor de meer ervaren optiebeleggers.

Let op; als je gaat beleggen, dan loop je altijd een bepaald risico. Het is mogelijk dat je jouw inleg (voor een deel) verliest. Beleg om die reden altijd alleen in financiële instrumenten die passen bij jouw ervaring en kennis.